Polski Ład. Podatki i lekarze

O opodatkowaniu działalności medycznej w 2022 r., czyli jak przygotować się do Polskiego Ładu, wyjaśniają prof. dr hab. Adam Mariański i Magdalena Olszewska z Mariański Group.

Najbardziej popularną formą opodatkowania działalności gospodarczej osób fizycznych, także w przypadku świadczenia usług medycznych przez lekarzy, był tzw. podatek liniowy, czyli podatek dochodowy od osób fizycznych w wysokości 19%. Jednak uchwalone zmiany w ramach tzw. Polskiego Ładu przynoszą zasadnicze zmiany w zakresie opodatkowania działalności medycznej podatkiem dochodowym, w szczególności w zakresie ryczałtu ewidencjonowanego czy karty podatkowej.

Na gruncie tych zmian umożliwiono lekarzom (i innym członkom personelu medycznego) korzystanie z szerszego katalogu form opodatkowania, które mogą okazać się atrakcyjniejsze niż podatek liniowy.

W pierwszej kolejności należy wskazać, że świadczenie usług przez lekarzy może być opodatkowane na kilka sposobów:

- na zasadach ogólnych, czyli skalą podatkową (17% lub 32% po przekroczeniu drugiego progu podatkowego),

- podatkiem liniowym w wysokości 19% (z indywidualnej działalności gospodarczej oraz z tytułu udziału w spółce cywilnej, jawnej oraz partnerskiej),

- ryczałtem od przychodów ewidencjonowanych,

- kartą podatkową.

Podejmując decyzję, która z tych form będzie najbardziej odpowiednia w danym przypadku, należy przeanalizować kilka kwestii, przede wszystkim jaki jest poziom rocznych przychodów lekarza oraz wydatków, które mogą stanowić koszty podatkowe w ramach prowadzonej działalności gospodarczej.

Należy także pamiętać, iż nie wszystkie formy opodatkowania pozwalają na rozliczenie podatku wspólnie z małżonkiem, czy odliczenie określonych ulg. Dodatkowo lekarz może być wspólnikiem spółek kapitałowych, spółki komandytowej oraz spółki komandytowo-akcyjnej. Z tego tytułu może otrzymywać tzw. dochody kapitałowe, które są opodatkowane stawką liniową 19%.

Pamiętać jednak należy, że wcześniej spółki te są opodatkowane podatkiem dochodowym od osób prawnych. Podatek ten wynosi 9% dla małych podatników do równowartości 2 mln euro obrotów rocznie) oraz 19% dla pozostałych. Tym samym łączne efektywne opodatkowanie wypłacanego zysku wyniesie odpowiednio: dla małych podatników 26,29% oraz dla pozostałych 34,4%.

Zmiany w opodatkowaniu lekarzy w 2021 r.

W przypadku ryczałtu ewidencjonowanego, warto mieć na uwadze, że jeszcze do końca 2020 r. skorzystanie przez lekarzy z tej formy opodatkowania mogło okazać się w wielu przypadkach niemożliwe.

W ramach definicji wolnego zawodu w ustawie z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, nie można było świadczyć usług na rzecz osób prawnych oraz jednostek organizacyjnych niemających osobowości prawnej albo na rzecz osób fizycznych na potrzeby prowadzonej przez nie działalności gospodarczej. W związku z tym lekarz nie mógł skorzystać z ryczałtu ewidencjonowanego, jeżeli świadczył usługi na rzecz szpitala lub innej placówki, oraz jeżeli w prowadzonej przez siebie działalności zatrudniał innego lekarza.

Natomiast w 2021 r. powyżej wspomniana definicja wolnego zawodu uległa zmianie. Obecnie przez wolny zawód uważa się pozarolniczą działalność gospodarczą wykonywaną osobiście m.in. przez lekarzy i lekarzy dentystów (a także np. lekarzy weterynarii, techników dentystycznych, felczerów, położne, pielęgniarki, psychologów, fizjoterapeutów, tłumaczy, adwokatów, notariuszy, radców prawnych, architektów), z tym że za osobiste wykonywanie wolnego zawodu uważa się wykonywanie działalności bez zatrudniania na podstawie umów o pracę, umów-zlecenia, umów o dzieło oraz innych umów o podobnym charakterze osób, które wykonują czynności związane z istotą danego zawodu.

W przeciwieństwie do opodatkowania według skali podatkowej czy podatkiem liniowym, w przypadku ryczałtu ewidencjonowanego nie ma możliwości uwzględnienia kosztów podatkowych – podstawą opodatkowania jest kwota osiągniętego przychodu. Zatem ta forma opodatkowania będzie korzystna dla tych osób, które nie ponoszą wydatków związanych z działalnością gospodarczą (kosztów uzyskania przychodu) lub ponoszą je w niewielkiej wysokości. Zasadniczo jest już najbardziej korzystna, a stanie się optymalną formą w 2022 r., dla lekarzy wykonujących działalność w ramach kontraktów z różnymi podmiotami medycznymi.

Natomiast nie jest i nie będzie ona optymalnym rozwiązaniem dla podmiotów medycznych prowadzących działalność w szerszym rozmiarze. Ponadto, do końca 2020 r. zastosowanie ryczałtu było możliwe wyłącznie w przypadku osób osiągających przychód w wysokości do równowartości 250 tys. euro rocznie. Od 1 stycznia 2021 r. próg ten został podniesiony do równowartości 2 mln euro. Niemniej, co bardziej istotne, obniżeniu uległa stawka ryczałtu ewidencjonowanego – do końca 2020 r. stawka ryczałtu dla lekarzy wynosiła 20%, obecnie wynosi ona 17%.

Należy pamiętać, że nie można stosować ryczałtu m.in. w przypadku korzystania z karty podatkowej, prowadzenia aptek, korzystających, na podstawie odrębnych przepisów, z okresowego zwolnienia od podatku dochodowego, działalności w zakresie kupna i sprzedaży wartości dewizowych czy w przypadku osób podejmujących wykonywanie działalności w roku podatkowym po zmianie działalności wykonywanej:

- samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

- w formie spółki z małżonkiem na działalność prowadzoną samodzielnie przez jednego lub każdego z małżonków,

- samodzielnie przez małżonka na działalność prowadzoną samodzielnie przez drugiego małżonka – jeżeli małżonek lub małżonkowie przed zmianą opłacali z tytułu prowadzenia tej działalności podatek dochodowy na ogólnych zasadach.

Podobnie jak przy ryczałcie ewidencjonowanym, także w przypadku karty podatkowej, zmiana definicji wolnego zawodu umożliwiła lekarzom szersze korzystanie z tej formy opodatkowania – kontrakt z jednostką medyczną jest bowiem obecnie traktowany jako zawierany w ramach prowadzenia wolnego zawodu. Karta podatkowa jest bardzo prostą formą opodatkowania – nie wymaga prowadzenia ksiąg czy składania zeznań podatkowych.

Lekarz powinien być jednak w stanie przekazać organowi podatkowemu odpowiednie informacje niezbędne do wymiaru podatku. Kwota opłaty nie jest uzależniona od osiąganego dochodu. Wysokość podatku zależna jest natomiast od:

- rodzaju prowadzonej działalności,

- liczby mieszkańców gminy, na której terenie jest prowadzona działalność,

- liczby zatrudnionych pracowników.

W przypadku opodatkowania kartą podatkową należy pamiętać o tym, że jeśli dana osoba nie osiągnie zysku lub poniesie stratę i tak będzie zobowiązana do zapłaty podatku. Ponadto takiej straty nie można rozliczyć w kolejnych latach.

Do końca 2020 r. nie było możliwości, aby małżonek przedsiębiorcy korzystającego karty podatkowej prowadził działalność w tym samym zakresie. Od 2021 r. istnieje taka możliwość, jeżeli działalność małżonka nie jest opodatkowana podatkiem dochodowym na ogólnych zasadach lub ryczałtem od przychodów ewidencjonowanych. W konsekwencji, małżonkowie mogą prowadzić działalność w tym samym zakresie i jednocześnie korzystać z karty podatkowej.

Co zmienia Polski Ład?

Dokonując wyboru formy opodatkowania w 2022 r., należy pamiętać o planowanych zmianach podatkowych wynikających z tzw. Polskiego Ładu. Od stycznia 2022 r. wejdzie w życie ustawa o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw, która wprowadza szereg zmian podatkowych zgodnie z założeniami tzw. Polskiego Ładu.

Celem nowych regulacji w perspektywie podatkowej miała być poprawa sytuacji osób o dochodach minimalnych. Zakładają one bowiem podniesienie kwoty wolnej do 30 tys. zł (w przypadku podatników będących na skali podatkowej) oraz zwiększenie progu podatkowego do 120 tys. zł. Oba te elementy należy ocenić pozytywnie, choć należy dodać, że powinny być dawno temu wprowadzone. Są one zatem koniecznością, a nie prezentem od rządzących.

Jednakże, nowe przepisy wprowadzają szereg innych zmian, które niestety doprowadzą do dalszego pogłębienia się pewniej niesprawiedliwości systemu podatkowego i dyskryminacji osób opodatkowanych na zasadach ogólnych. W szczególności zmienią się zasady obliczania składki zdrowotnej, której podstawą mają być rzeczywiste dochody przedsiębiorcy (w miejsce stałej opłaty ryczałtowej). Ponadto, zlikwidowana zostanie możliwość odliczenia części zapłaconej składki na ubezpieczenie zdrowotne od podatku dochodowego od osób fizycznych.

W pierwotnej wersji projektu ustawy składka zdrowotna wynosiła 9% rzeczywistego dochodu dla skali podatkowej oraz dla opodatkowania liniowego. Po konsultacjach społecznych, które zakończyły się 30 sierpnia 2021 r., pozostawiono bez zmian wysokość składki zdrowotnej dla osób rozliczających się na skali podatkowej. Natomiast zmieniła się wysokość składki dla przedsiębiorców – wynosić ona będzie 4,9% rzeczywistego dochodu (zamiast 9%), również bez możliwości odliczenia od podatku.

Należy dodać, że w przypadku lekarzy opodatkowanych ryczałtem ewidencjonowanym, ustawa obniża stawkę z 17% do 14%. Ta forma opodatkowania może zatem stać się bardziej popularna w przypadku tej grupy zawodowej. Niemniej, także w tym przypadku wprowadzono zmiany dotyczące obliczania składki na ubezpieczenie zdrowotne. Jednak po kolejnych zmianach są one najmniej niekorzystne z wszystkich wprowadzonych. W połączeniu z obniżoną stawką ryczałtu staną się zatem olbrzymią zachętą do wyboru tej formy opodatkowania.

Zgodnie z pierwotną wersją projektu, osoby opłacające ryczałt od przychodów ewidencjonowanych miały opłacać miesięcznie składkę zdrowotną od przychodu. W tym przypadku składka miała być obliczana w wysokości 1/3 stawki ryczałtu od przychodów ewidencjonowanych zastosowanej przy opodatkowaniu tych przychodów (14×1/3=18,6%). Obniżono podatek przez jego podwyżkę.

Po konsultacjach społecznych zmieniono te zasady. Obecnie, zgodnie z uchwalonymi przepisami, w przypadku ryczałtu podstawą składki zdrowotnej będzie przeciętne wynagrodzenie, ale ostateczna kwota zostanie wyliczona od rocznych przychodów. Progi procentowe wyniosą 60% przeciętnego wynagrodzenia dla osiągających rocznie przychody do 60 tys. zł (ok. 300 zł), 100% przeciętnego wynagrodzenia dla przychodów nieprzekraczających rocznie 300 tys. zł (ok. 500 zł), a powyżej tej wartości – 180% przeciętnego wynagrodzenia (około 900 zł). Maksymalna składka wyniesie zatem 10 tys. 800 zł rocznie. Efektywne opodatkowanie wyniesie około 14,5% do 15,5%.

Ponadto, wprowadzono zasadę, że stosowanie opodatkowania w formie karty podatkowej będzie dotyczyło wyłącznie podatników, którzy korzystali z tej formy opodatkowania na dzień 31 grudnia 2021 r. i będą kontynuować stosowanie tej formy opodatkowania. Od 1 stycznia 2022 r. nikt nowy nie będzie mógł złożyć wniosku o zastosowanie opodatkowania w tej formie. Dodatkowo wyłączono możliwość korzystania z karty dla osób świadczących usługi inne niż bezpośrednio dla pacjentów. Tym samym kontrakty z podmiotami medycznymi nie będą już objęte tą najkorzystniejszą formą opodatkowania.

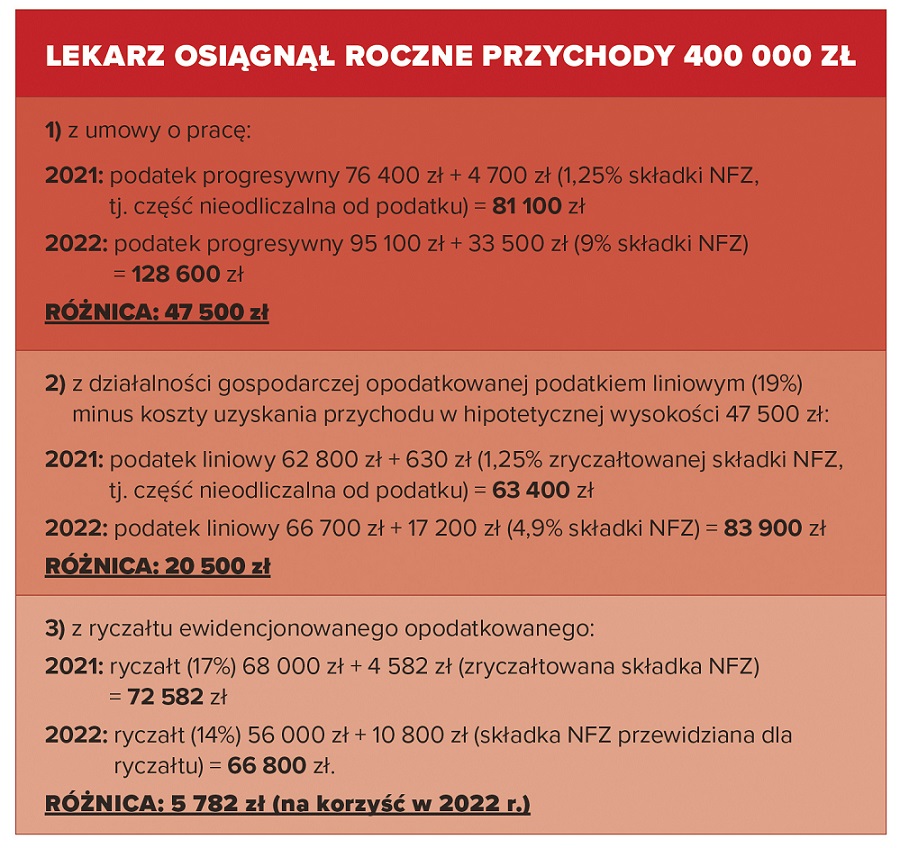

Na poniższych przykładowych estymacjach pokazujemy konsekwencje wyboru zasad opodatkowania na wysokość podatku, także przy uwzględnieniu założeń wynikających z planowanych zmian podatkowych.

Oczywiście największe różnice pojawiają się, gdy porównujemy opodatkowanie dochodów z pracy z opodatkowaniem ryczałtowym. Nie ma zatem wątpliwości, że najkorzystniejszą formą świadczenia usług medycznych w 2022 r. będzie działalność gospodarcza opodatkowana zryczałtowanym podatkiem od przychodów ewidencjonowanych.

Najbliższe miesiące to jest ten czas, by zacząć przygotowywać się do kolejnych, rewolucyjnych zmian podatkowych. Czas wyboru formy opodatkowania minie 20 stycznia 2022 r. Lekarze mogą zastanowić się, czy rozwiązaniem dla nich nie będzie przykładowo inna forma prowadzenia działalności, np. poprzez założenie spółki, zamiast prowadzenia jednoosobowej działalności gospodarczej.

Niemniej należy pamiętać, iż każde rozwiązanie powinno być dopasowane do danej działalności i powinno brać pod uwagę jej uwarunkowania i zakładane cele. W niektórych przypadkach takim rozwiązaniem będzie spółka jawna, w innych będzie to spółka komandytowa bądź spółka z o.o. Co istotne jednak, każdą taką zmianę należy dokładnie przemyśleć pod kątem nie tylko uwarunkowań podatkowych, ale także prawnych (np. inna jest odpowiedzialność za zobowiązania w spółce jawnej, a inna w spółce z o.o.).

Prof. dr hab. Adam Mariański, partner w Mariański Group, Magdalena Olszewska, dyrektor Pionu Podatkowego w Mariański Group