Skutki finansowe zwolnienia zakupów szpitali z podatku VAT

Pozostawiając ekspertom dyskusję o dopuszczalności stosowania zwolnienia z VAT przy sprzedaży podmiotom leczniczym produktów i usług na potrzeby realizacji świadczeń zdrowotnych finansowanych ze środków publicznych, warto sprawdzić, jakie skutki finansowe takie rozwiązanie może w ogólności rodzić.

Foto: pixabay.com

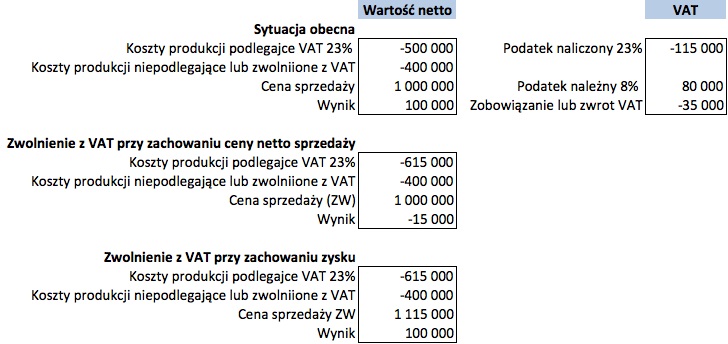

Weźmy jako przykład producenta urządzeń diagnostycznych, który w ramach swojej działalności podstawowej w miesiącu rozrachunkowym produkuje i sprzedaje jedno urządzenie o wartości netto 1 mln zł.

Przyjmijmy w uproszczeniu, że koszty produkcji takiego urządzenia związane z zakupem materiałów i usług obciążonych stawką VAT 23% wynoszą 500.000 zł netto, a koszty produkcji niepodlegające VAT (np. wynagrodzenia pracowników) lub zakupy zwolnione z VAT (np. ubezpieczenia) wynoszą łącznie 400.000 zł.

Jak widać z prostego rachunku, producent w takim wypadku osiąga zysk na działalności operacyjnej w wysokości 100.000 zł. Po stronie podatku VAT, podatek naliczony przy zakupie materiałów i usług wynosi 115.000 zł, a podatek należny przy stawce 8% dla wyrobów medycznych wynosi 80.000 zł. Cena brutto sprzedaży urządzenia wynosi stąd 1.080.000 zł, a producent może ubiegać się o zwrot nadwyżki podatku naliczonego nad należnym w wysokości 35.000 zł. Rachunek można prześledzić w tabeli poniżej.

Przyjmijmy także, że szpital nie jest czynnym podatnikiem VAT, czyli podatek VAT jest dla niego kosztem. W rzeczywistości, ze względu na strukturę sprzedaży szpitali, np. udział badań klinicznych, wynajem pomieszczeń, szpital może rozliczać przykładowo 2% czy 10% VAT, ale nie zmienia to istotnie naszego rachunku. Jeśli, jak postuluje część osób, producent urządzenia diagnostycznego miałby stosować zwolnienie z VAT i zachować cenę netto sprzedaży, traciłby na każdej transakcji 15.000 zł. Aby utrzymać wartość zysku 100.000 zł, cena sprzedaży netto musiałaby zostać podniesiona do 1.115.000 zł. Czyli urządzenie byłoby droższe o 35.000 zł niż obecnie! To te same 35.000 zł, które producent otrzymywał w ramach zwrotu VAT.

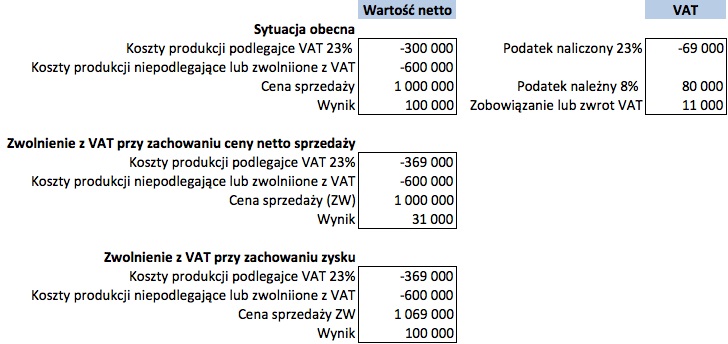

Może też mieć miejsce sytuacja przeciwna, korzystna dla szpitala. Jeśli w strukturze kosztów producenta, podatek należny przeważa nad naliczonym, to zastosowanie w takiej sytuacji zwolnienia z VAT prowadziłoby do obniżenia ceny sprzedaży przy zachowaniu wartości zysku. Obrazuje to tabela poniżej, gdzie koszty produkcji podlegające VAT obniżyliśmy do poziomu 300.000 zł netto. W tej sytuacji występuje nadwyżka podatku należnego nad naliczonym, a producent jest zobowiązany wpłacić do urzędu skarbowego 11.000. Jeśli zastosować zwolnienie z podatku VAT, to te 11.000 zł obniżyłoby cenę urządzenia dla szpitala przy zachowaniu zysku producenta.

Ze względu na obecnie obowiązującą obniżoną stawkę 8% VAT na określone wyroby i urządzenia kupowane przez szpitale, zastosowanie zwolnienia z VAT może prowadzić zarówno do podwyższenia kosztu dla szpitali, jak i jego obniżenia. W wypadku, gdy w strukturze kosztów danego dostawcy podatek naliczony przeważa nad należnym, wprowadzenie zwolnienia z VAT podwyższy koszt dla szpitali, a gdy jest odwrotnie, koszt ten obniży. Uogólnianie tego rachunku nie jest możliwe bez szczegółowej analizy struktury kosztów dostawców. Warto jednak zauważyć, że w dobie rozwoju automatyzacji, coraz większe znaczenie nabiera technika i technologia, a nie koszty ludzkie. W strukturze kosztów dostawców technologii medycznych należałoby w związku z tym spodziewać się wyższych kosztów podlegających VAT.

Przy preferencyjnej stawce VAT na wyrób końcowy, wprowadzenie w jej miejsce zwolnienia przemawiałoby za zwyżką kosztów dla szpitali. Z drugiej strony, biorąc pod uwagę tendencję do ograniczania stosowania stawek preferencyjnych, coraz więcej zakupów szpitali będzie opodatkowane stawką podstawową, czyli 23%. Wprowadzenie w jej miejsce zwolnienia generowałoby po stronie szpitali oszczędności. Wynik tego rachunku trudno przewidzieć. Co do jednego można być natomiast pewnym – ewentualne zwolnienie z VAT nie będzie oznaczać obniżenia ceny zakupu o całość podatku VAT, ponieważ producent nie będzie mógł rozliczyć podatku naliczonego, który przeniesie na szpital podnosząc cenę netto produktu.

Od strony skarbu państwa sytuacja jest także niejednoznaczna. Wszystko zależy od wyniku na rachunku VAT. Jeżeli skarb państwa dziś zwraca VAT dostawcom, to w przypadku wprowadzenia zwolnienia zyskiwałby, a szpitale by traciły. I odwrotnie, jeśli dostawcy wpłacają do skarbu państwa nadwyżkę podatku należnego nad naliczonym, to w takim wypadku skarb państwa traciłby, a szpitale zyskiwały.

Interesujące, jakie byłyby w obu wypadkach założenia budżetu państwa i decyzje ministra finansów w zakresie transferów pomiędzy rachunkiem VAT a NFZ. Trudno uwierzyć, aby skarb państwa bezboleśnie zaakceptował ubytek przychodów podatkowych lub spieszył z podzieleniem się ich nadwyżką. Krótko mówiąc – w kwestii VAT nie ma darmowych obiadów.

Robert Mołdach

IZiD